当社グループは、保険契約者への確実な保険金・給付金等の支払い 、その他のすべての負債の確実な履行、事業の継続、企業価値の持続的成長に資することを目的とし、資産運用に取り組んでいます。

具体的には、保有資産の安全性および十分な流動性を確保することに留意し、財務の健全性を維持しつつ、負債の特性を分析・把握したうえで、資産と負債を総合した管理(ALM:アセット・ライアビリティ・マネジメント)を行っています。

また、適切なリスク管理のもと、期間損益に配慮しつつ、時価純資産価値の長期的かつ持続的な拡大を追求しており、財務の健全性を損なわない範囲内において、経営判断に基づき市場リスク、信用リスク等の資産運用リスクを取得しています。

資産運用リスクの取得に当たっては、ストラクチャーに内在するリスク等、そのリスク特性を十分に分析・把握するとともに、取得したリスクの状況をモニタリングし、適切な対応を行っています。

自社の事業の実態と、取得するリスクの規模・件数・特性に対応して、事務の遂行やリスク管理を含め必要となる資産運用態勢を整備しています。

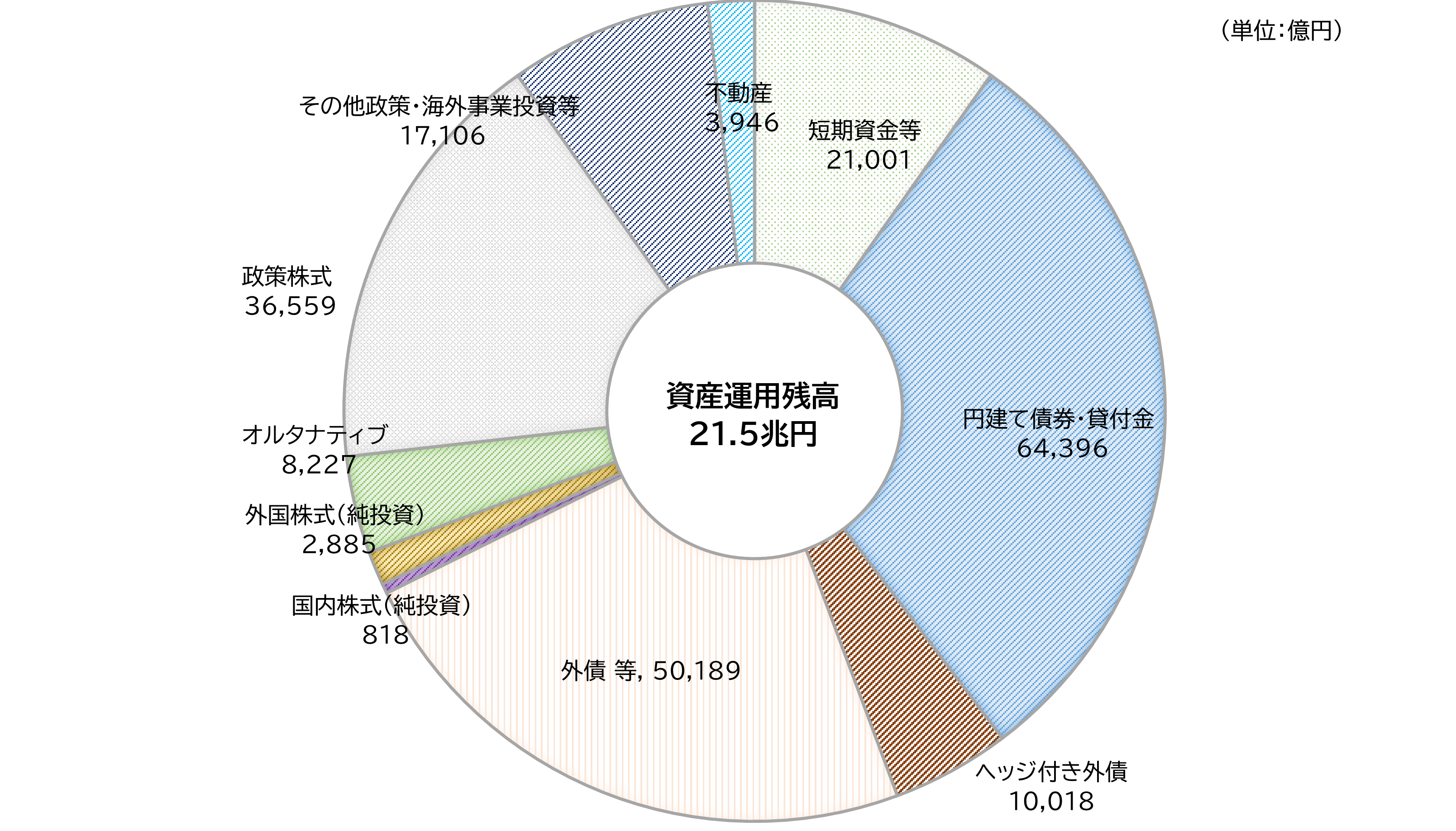

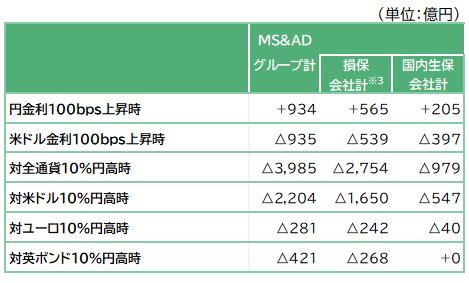

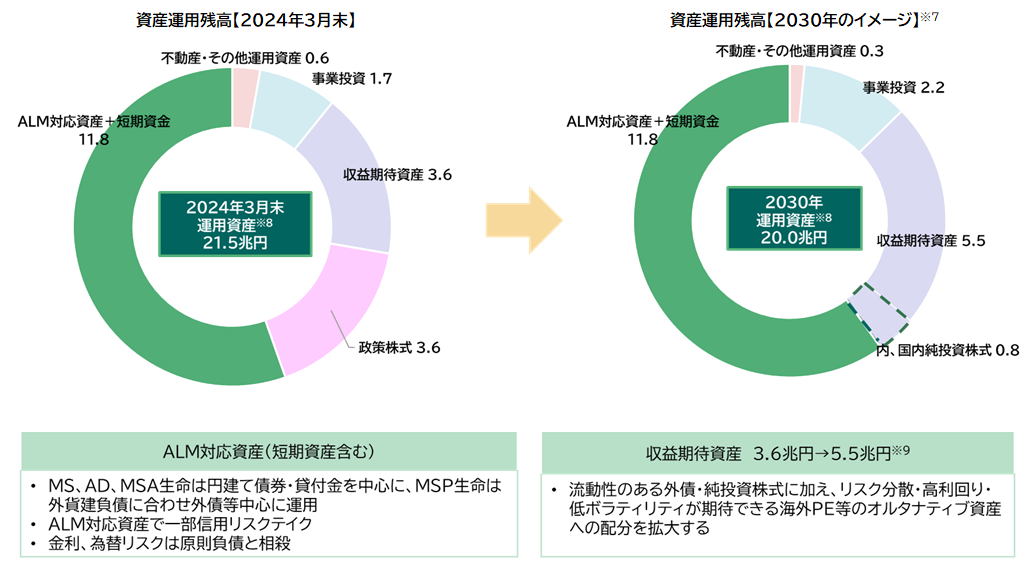

国内保険会社5社単体合算ベース(2024年3月末)

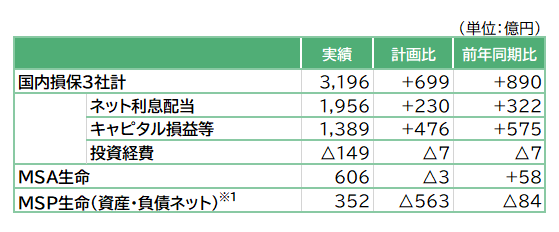

※1 管理会計上の資産負債合算ベースの資産運用損益(一般勘定)

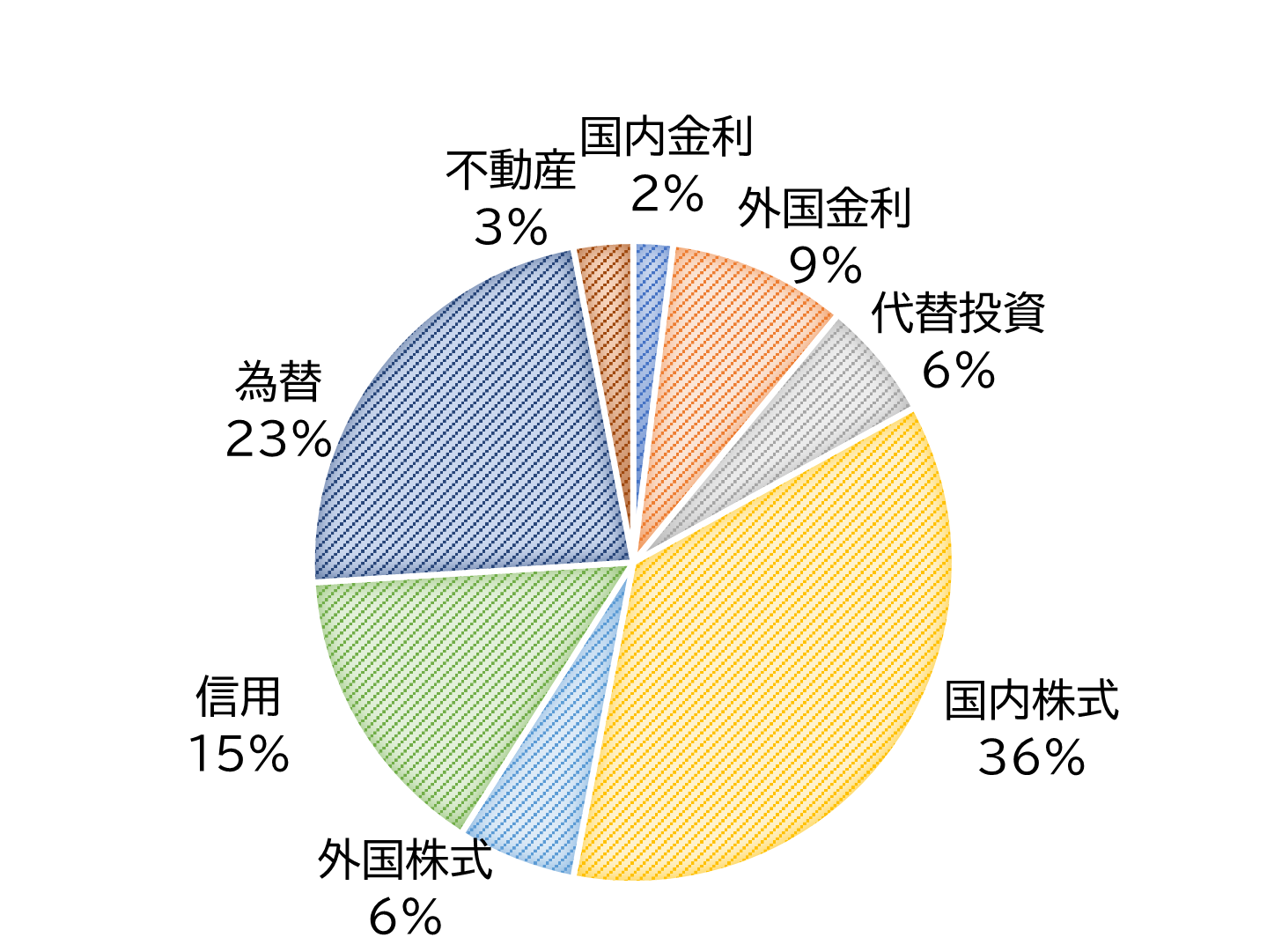

※2 99.5%tile VaR.

※3 海外子会社含む

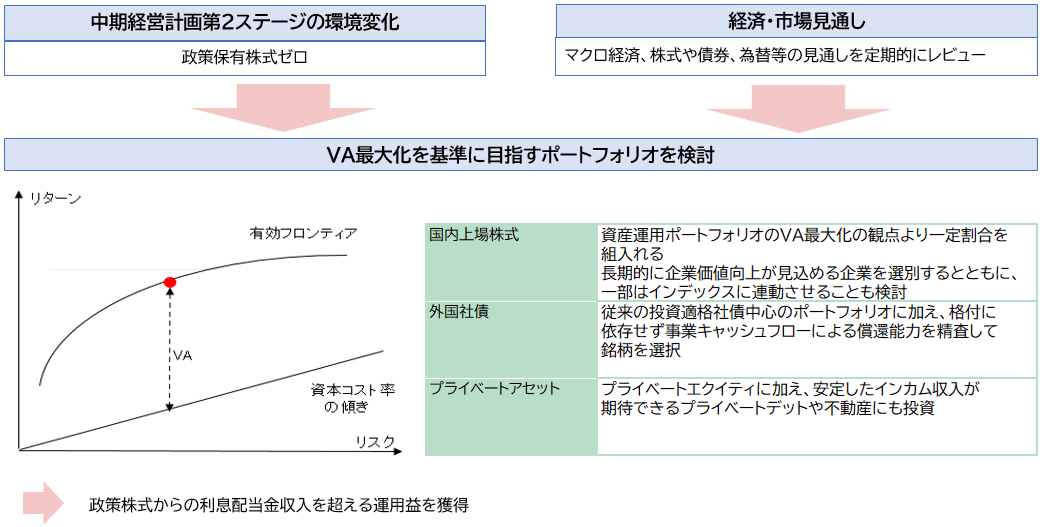

- 資産・負債の総合管理(ALM)によってリスクを適切にコントロールしつつ、相対的に高いリターンが期待できる資産への分散投資を行う。

- 流動性確保を前提に期間損益にも配慮し、長期的に時価純資産拡大を達成できるポートフォリオを構築する。

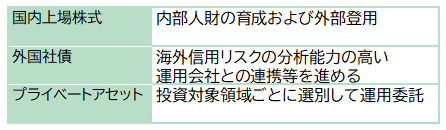

- 企業やアセットの本源的価値(=長期的なCF創出力)に着目した投資に注力し、態勢を強化する。

- グループのERMサイクル※4の観点から、資産運用を含むリスクテイクの状況を定期的にモニタリングし、ESR※5が健全な水準にあることを前提に資産運用リスクを取得する。

※4 リスク(統合リスク量)、リターン(グループ修正利益)、資本(時価純資産)を一体的に管理し、健全性確保、資本効率及びリスク対比リターンの向上を図る取組み

※5 ESRは経済価値ベースのソルベンシー・レシオの略称、時価純資産÷統合リスク量で算出。目標レンジは180%~250%

- 人財の育成・外部登用、資本提携等により求められる運用スキルの補完・強化を進める。

- マクロ経済・金融市場見通しを踏まえたポジション調整により、短期的な市場変動の影響を抑制する。

- プライベートアセットにつき、危機予兆の管理を強化。

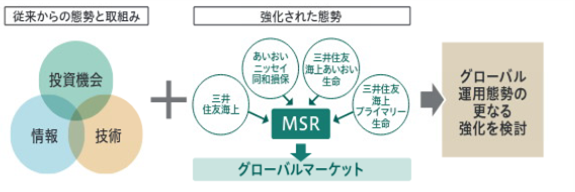

- MSR※6をグループ資産運用の共通プラットフォームとし、グローバルマーケットへの投資機会、市場情報、投資技術の共有を通じて、グループシナジーを発揮する基盤として活用する。

※6 三井住友海上が2022年1月にスイスの運用会社LGT社との共同出資で米国に設立した子会社。グループ連携のハブとしてグループ各社から人財を結集

※7 2024年3月末時点の残高や運用計画見通しをもとに試算

※8 国内5社単体単純合算ベース、社外流出(税金・株主還元)1.5兆円(2024年3月末→2030年3月末)を想定

※9 MSP生命は資産が負債を超過する分のみカウント

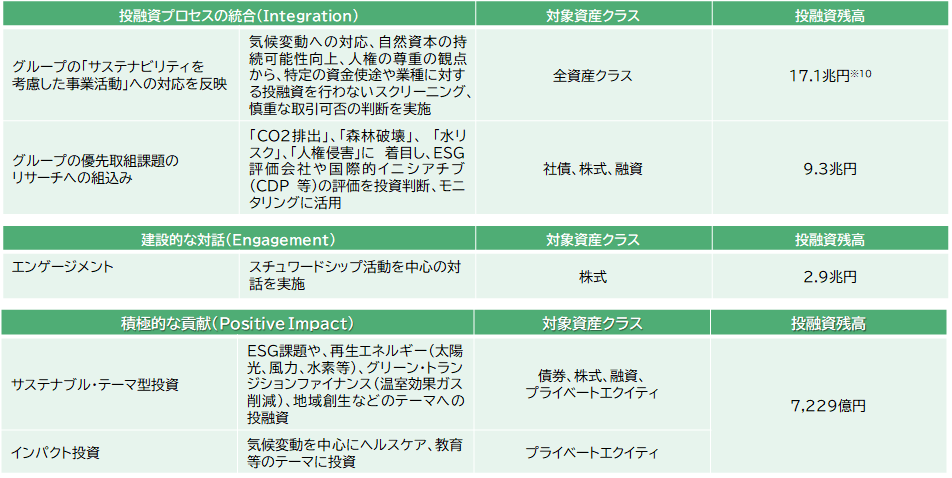

- 責任投資原則(PRI)の署名機関として、 ESG投融資のプロセスを構築し、収益性があり、環境や社会に貢献し得る案件など、サステナビリティに関わる課題解決に繋がるテーマを持った投融資に取組んで行く。

※10 対象範囲は現預金、保有不動産、他の投資家の投資資金もあるファンドを除く